تعويم العملة الوطنية، تحرير الدرهم ... هي مصطلحات أصبحت تثير هلع وخوف المواطن من مجهول ينتظره، واختلف الباحثون حول آثاره المُحتملة والمتوقعة، وسارعت لوبيات اقتصادية لتحصين نفسها أو للاستفادة المسبقة من الوضع المتوقع بطرق غير واضحة.

وأمام هذا الحدث الذي يشكل لغما يكاد أن ينفجر في وجه المسؤولين عن السياسة النقدية، خاصة وأن التساؤلات المشروعة التي تم طرحها لم يبادر والي بنك المغرب للجواب عنها وتبديد الشكوك حولها.

وعلى بعد أيام من البدء في هذا الإجراء، يحتاج المواطن لفهم جملة من المعطيات التي ظل يطرح تساؤلات بشأنها طيلة الشهور الماضية:

1. قرار مُتَّخذ من السلطات النقدية:

بعيدا عن الحكومة والبرلمان، اتُخذ قرار تعويم الدرهم من قبل مجلس بنك المغرب الذي يختص بصياغة السياسة النقدية بشكل مستقل عن الحكومة، ولا يخضع في هذا السياق لأية وصاية أو تدخل في التدبير على هذا المستوى.

لكن بالمقابل يخضع بنك المغرب للسلطة الرقابية للبرلمان وفق أحكام الفصل 102 من الدستور، لذا يتعين على لجنة المالية بالبرلمان أن تبادر إلى استدعاء والي بنك المغرب بشكل عاجل لمناقشة الموضوع وتنوير الرأي العام الوطني.

2. التحرير الجزئي للعملة:

يتحدث والي بنك المغرب منذ شهر نونبر 2016 عن التحرير الجزئي للعملة الوطنية كي لا يثير الرعب والهلعpanique لدى المواطنين ولدى الرأي العام ولدى جزء من الفاعلين الاقتصاديين.

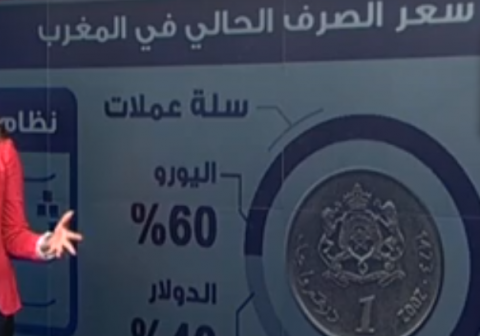

ويقصد بالتحرير الجزئي نوعا من المقايسة indexation لسعر الدرهم مقارنة مع الدولار والأورو بشكل يومي أو أسبوعي من قبل كل من بنك المغرب ومكتب الصرف، مع إمكانية التدخل عند تناقص مخزون العملة الصعبة عن مستويات معينة، وخاصة خلال الثلاث سنوات الأولى من التحرير.

3. التحرير الكلي للعملة:

خلال مرحلة لاحقة، تعتزم السلطات النقدية (بنك المغرب) المرور نحو التحرير الكامل والدائم الدرهم المغربي، بما يعني ترك سعر الدرهم لقانون السوق المالي الدولي وحجم وقيمة الواردات مقترنة مع قيمة الصادرات.

فبعد السنوات الأولى التي ستكون فيها السلطات النقدية متحكمة جزئيا في عملية التعويم مع هامش كبير للتقييس، ستمر البلاد نحو التحرير الكامل وسيرفع بنك المغرب يده بشكل نهائي عن ضبط سعر الدرهم، ولن يتم ذلك إلى بعد سنوات وبعد تهيأة الاقتصاد الوطني للتحرير الكامل.

4. تأثير التعويم على الاقتصاد الوطني:

تعبر التخوفات المطروحة عن هاجس لدى الرأي العام ولدى الفاعلين الاقتصاديين من التأثير السلبي المباشر والفادح على الاقتصاد الوطني.

فالتحرير الكامل لسعر الدرهم يجعل الاقتصاد في مواجهة مباشرة وغير مسبوقة مع تقلبات الوضعية الاقتصادية والمالية محليا ودوليا.

فأي ارتفاع لسعر البترول في السوق الدولي سيجعل قوة الدرهم أضعف مقارنة مع الدولار، وأي انكماش اقتصادي بمنطقة الأورو سيؤثر سلبا أيضا على القوة التصديرية التي تعتبر أحد ركائز قوة العملة الوطنية.

وتعتبر الهواجس المثارة مشروعة بالنظر لهشاشة الاقتصاد الوطني وارتهانه للعوامل الخارجية بشكل كبير، كما ان الميزان التجاري وميزان الأداءات يعانيان من عجز مزمن ومركب منذ سنة 2006.

ومنطقيا لا يمكن للقدرة المالية للعملة الوطنية أن تتعزز إلا إذا تم تحقيق حد أدنى من التوازن على مستوى المبادلات الخارجية، وإلا فإن سعر صرف الدرهم سيتدهور بشكل متسلسل إذا تفاقم العجز في المبادلات المالية الدولية للمغرب، وعندها سنكون أقرب للتجربة المصرية التي تثير الهلع لدى الرأي العام الوطني.

5. هاجس التجربة المصرية:

كانت مصر مجبرة مع نهاية سنة 2015 على تحرير عملتها، وقد فرض عليها صندوق النقد الدولي اعتماد هذه السياسة النقدية لتمكينها من حق مراجعة استدانتها والحصول على قروض دولية أخرى.

وبالنظر للوضعية الكارثية التي عان منها الاقتصاد المصري فقد أدى تعويم الجنيه لانهيار العملة الوطنية، وذلك بسبب الضغط الكبير للحاجة لاستيراد المواد الأساسية والغذائية، واستفاد الموردون من الوضع الجديد، لكن المواطن المصري عانى من انهيار الجنيه المصري الذي فقد 70 ٪ من قيمته وارتفع التضخم لمستويات خطيرة.

وهذه التجربة الأليمة التي انهار معها الاقتصاد المصري تثير الرعب لدى جزء من الفاعلين الاقتصاديين والرأي العام المغربي، خوفا من تكرار التجربة المصرية على الواقع المغربي رغم اختلاف الوضعيات الاقتصادية والمالية بين البلدين.

وعلى الرغم من التطمينات التي يقوم والي بنك المغرب بترديدها، فإن هشاشة الاقتصاد المغربي وعجز ميزان المبادلات المالية مع الخارج يضغطان سلبيا على قوة الدرهم المغربي، ويجعل هواجس تكرار التجربة المصرية لها ما يبررها.

وهنا تبز مسؤولية كل من السلطتين التنفيذية والتشريعية لمراقبة والتتبع الدقيق لتنفيذ السياسة النقدية على هذا المستوى.

6. ارتباط قوة الدرهم باحتياطي العملةالصعبة:

ترتبط قوة أية عملة بقوة اقتصاد الدولة وبسياستها النقدية، فالدول التي نجحت في سياستها لاقتصادية وعززت نفوذها التجاري على المستوى الدولي تمتاز عملتها بالقوة كعملة متداولة.

فالدول التي تحقق فائضا في ميزانها التجاري وفِي ميزان الأداءات أصبحت تمتلك مخزونا هائلا من العملة الصعبة، ولا توجد أية مخاطر على تحرير عملتها أو على سياستها النقدية وانفتاحها الاقتصادي والمالي.

أما المملكة المغربية فلا زالت في بداية مرحلة تحصين الاقتصاد الوطني، ولا زال الاحتياطي من العملة الصعبة يراوح مكانه ويخضع لتقلبات وضعية المالية العمومية.

فعندما انخفض سعر البترول وانتعش ميزان الأداءات بفورة الاستثمارات الأجنبية المباشرة ودعم دول الخليج منذ سنتين، ارتفع الاحتياطي من العملة الصعبة بشكل مُلفت، وهو وضع ملائم لتعويم العملة الوطنية.

أما خلال الشهور الأخيرة عندما بدأ مخزون الاحتياطي في التقلص، فقد بدأت المخاطر تعود بشكل تدريجي وتجعل التحرير الكامل للدرهم شبه مستحيل في الوقت الراهن، ويحتاج للتروي وإعادة تقييم المخاطر.

7. ارتباط قوة الدرهم بالتصدير:

يرتبط تحرير العملة الوطنية بآثار التعويم وتأثيره على الاقتصاد وبالمعالجة العمومية، وعلى هذا الأساس كلما كانت القوة التصديرية لأي اقتصاد في وضع إيجابي إلا وارتفعت قيمة العملة المرتبطة به.

فارتفاع قيمة الدرهم يرتبط بشكل مباشر بالقوة التصديرية وبميزان الأداءات (ارتفاع قيمة الصادرات، الاستثمارات الأجنبية، تحويلات المهاجرين، عائدات السياحة...)، وكلما ارتفعت قيمة العملة الوطنية إلا وزادت أرباح القطاعات المستوردة للبضائع والخدمات.

والعكس أيضا صحيح، فكلما انخفضت قيمة الدرهم مقابل الدولار والأورو إلا وزادت أرباح المصدرين، وفِي النهاية يؤثر انخفاض قيمة العملة الوطنية على المستهلك وليس على التجار والمهنيين، وهو ما حدث في مصر خلال السنيين الأخيرتين.

وهذا الوضع يدفع حاليا عددا من الفاعلين الاقتصاديين للاحتياط لهذا الأمر ومحاولة استباق التحرير للحصول على منافع استباقية بطرق مخلة بالتنافسية وبطرق ملتوية، خاصة الفاعلين الماليين والأبناك والمصدرين والمستوردين (التحايل فيما يتعلق بقيمة الصادرات أو الواردات، طرق استعمال العملة الصعبة، تكوين احتياطي موازي من الأورو...).

8. تأثير الاستيراد على العملة:

يتبين مما سبق أن التصدير يقوي العملة الوطنية والاستيراد يضعفها، وتحقيق التوازن بينهما يحقق حدا أدنى من استقرار العملة.

لكن ما يثير المخاوف المشروعة يكمن بالأساس في ضعف القيمة التصديرية للمغرب وعدم قدرة الصادرات على تغطية ولو نصف قيمة الواردات، وهو ما يضغط سلبا وبشكل حاد على احتياطي العملة الصعبة لدىلبنك المركزي، وبالتالي إذا لم تنجح باقي المجالات في تحقيق توازن ميزان الأداءات، فإن نزيف العملة الصعبة سيؤدي بشكل مباشر إلى انخفاض قيمة الدرهم،وسيرفع بشكل كبير أسعار المواد الأساسية المستوردة (المحروقات، القمح، الأ دوية، مواد التجهيز والمواد الأولية...)، مما يعني ارتفاعا مهولا وخطيرا للتضخم.

وهنا يتعين التأكيد على أنه بمجرد بداية انخفاض قيمة الدرهم سيرتفع الطلب على العملة الصعبة، مما سيزيد من انخفاض فجقسمة العملة الوطنية، وهو بالضبط ما حدث في مصر وفِي وقت سابق في الأرجنتين والمكسيك وعدد من الدول الأسيوية.

9. تأثير التعويم على القطاعات الاقتصادية:

مما سبق تبدو الأمور واضحة فيما يتعلق بنوع التأثير المحتمل على القطاعات الاقتصادية، فكلما ارتفعت قيمة الدرهم إلا واستفادت القطاعات المستوردة (وليس المصدرة كما يتخيل للبعض)، فالمصدرون سيستفيدون من ارتفاع قيمة الدرهم مقارنةبالدولار أو الأورو لتخفيض تكلفة الاستيراد بالقيمة الداخلية، مما سيمكنهم من جني أرباح أكبر، كما سيجعل أسعار السلع المستوردة أأرخص.

وبالمقابل، إذا انخفضت قيمة الدرهم، فإن القطاعات المستوردة للمواد الأولية أو الاستهلاكية ستعاني بشكل كبير، وسيؤدي ذلك للضغط التضخمي، في حين سيستفيد المصدرون بشكل كبير من هذا الوضع لأنهم يصدرون بالعملة الصعبة التي ستكون آنذاك قيمتها أعلى بكثير من الدرهم، ويسجنون أرباحا طائلة مقابل معاناة المستهلك من هذا الوضع.

10. تأثير التحرير على المواطن:

إذا كان تعويم العملة يؤثر بشكل متباين على القطاعات الاقتصادية وعلى المالية العمومية، فإنه أيضا يعتبر ذَا تأثير مباشر على المواطن كمستهلك نهائي للبضائع والخدمات.

فأي انخفاض في قيمة لدرهم إلا ويؤدي بشكل مباشر لارتفاع نسبة التضخم، وهي النسبة التي تبدأ خطورتها إذا تجاوزت معدل 5 أو 6 بالمائة، في حين يعتبر ارتفاع قيمة العملة الوطنية سببا في انخفاض الأسعار أو على الأقل استقرارها.

فتعويم العملة كما سبق بيانه يرتبط بالقدرة التصديرية، وارتفاع قيمتها يؤدي للاستيراد بأسعار أرخص وبالتالي انخفاض أسعار المواد الحيوية في المستوردة في السوق الداخلي (المحروقات، الحبوب، المواد الغذائية...).

أما عند ضعف أداء الاقتصاد الوطني وانخفاض قيمة الصادرات، والذي يؤدي في هذه الحالة لانخفاض قيمة الدرهم المغربي، فإن الأسعار سترتفع بشكل متتالي ومطرد، نظرا لعدم قدرة قيمة الدرهم على تغطية قيمة العملة الصعبة التي تحتاجها القطاعات الاقتصادية عند الاستيراد.

وكلما انخفضت قيمة الدرهم إلا وزاد الطلب على العملة الصعبة لتغطية الصادرات مما يؤدي لمزيد من تدهور العملة الوطنية، وبالتالي رفع أسعار السلع المستوردة (والتي تعتبر جد حيوية للمستهلك والمصنعين) وارتفاع نسبة التضخم، وهو ما يرفع المخاطر على المواطنين بشكل لا يمكن توقعه.

وهذه المخاطر دفعت بنك المغرب للتريث منذ السنة الماضية في تطبيق سياسته النقدية على هذا المستوى، ويحاول الآن اللجوء للتعويم التدريجي للعملة الوطنية.